「金融業界って、高給取りだけど、その分すごくきついって本当?」就職活動を進める中で、そんな疑問や不安を抱えている方も多いのではないでしょうか。

華やかなイメージの裏側にある実態は、確かに気になりますよね。

この記事では、金融業界が「きつい」と言われる理由から、具体的な仕事内容、求められる人物像、そして将来性まで、皆さんの疑問に答えるべく徹底的に解説していきます。

業界研究を深め、自分が本当に金融業界で輝けるのか、一緒に見極めていきましょう。

【金融業界はきついのか】金融業界はきつい?

「金融業界はきつい」という言葉は、多くの就活生が一度は耳にするフレーズかもしれませんね。

実際、高い給与水準や安定性といった魅力的な側面の裏で、厳しいノルマや大きな責任、絶え間ない勉強の必要性が存在するのは事実です。

顧客の大切な資産を預かるという仕事の性質上、精神的なプレッシャーは他の業界に比べて大きい傾向にあります。

しかし、それは同時に大きなやりがいや社会的な使命感にも繋がります。

このセクションから、その「きつさ」の正体を具体的に解き明かしていきます。

【金融業界はきついのか】金融業界の仕事内容

金融業界と一口に言っても、その業務内容は非常に多岐にわたります。

皆さんがイメージしやすい銀行だけでなく、証券会社、保険会社、さらにはクレジットカード会社やリース会社なども含まれ、それぞれが経済活動において欠かせない役割を担っています。

例えば、企業が新しい事業を始めるためのお金を集める手助けをしたり、個人が将来に備えて資産を築くサポートをしたり、万が一の事態に備える「安心」を提供したりと、社会の血液とも言われる「お金」の流れを円滑にし、経済全体を支えているのです。

業態によって扱う商品やサービス、顧客層も大きく異なります。

まずは、代表的な業態ごとに、どのような仕事があるのかを具体的に見ていきましょう。

銀行業務

銀行の仕事は、大きく分けて「預金業務」「貸出(融資)業務」「為替業務」の3つが柱となります。

預金業務は、皆さんご存知の通り、個人や企業からお金を預かる仕事です。

貸出業務は、その預かったお金を、資金を必要とする個人(住宅ローンなど)や企業(事業資金など)に貸し出す仕事。

銀行の収益の大きな柱であり、企業の成長を支える重要な役割です。

為替業務は、送金や手形・小切手による決済、外国通貨への両替など、お金の移動をスムーズにする役割を担います。

最近では、これらに加えて、投資信託や保険の販売、資産運用の相談など、顧客のニーズに合わせた多様な金融サービスを提供しています。

個人向けの「リテール業務」と、企業向けの「ホールセール業務」でも、求められる知識やスキルが異なるのが特徴ですね。

証券業務

証券会社の主な仕事は、株式や債券といった「有価証券」を通じて、企業と投資家を結びつけることです。

具体的には、個人や法人の投資家から注文を受け、株式などの売買を仲介する「ブローカレッジ業務」が中心の一つです。

また、企業が新たに株式や債券を発行して資金調達を行う際(IPO=新規株式公開や増資など)に、その手続きをサポートし、証券を引き受けて投資家に販売する「インベストメント・バンキング(IB)業務」も重要な役割です。

さらに、顧客から預かった資産を専門家が運用する「アセット・マネジメント業務」や、自社の資金で投資を行う「ディーリング業務」など、高度な専門知識が求められる仕事も多くあります。

経済のダイナミズムを肌で感じられるのが、証券業界の魅力と言えるでしょう。

保険業務

保険会社は、「万が一の事態」に備えるための商品、つまり保険を提供するのが仕事です。

大きく分けて、人の生死に関わる「生命保険」と、自動車事故や火災、ケガなど、モノや財産、賠償責任に関わる「損害保険」の2種類があります。

保険の仕事は、まず、顧客のニーズや社会の変化を分析し、新しい保険商品を開発する「商品開発」から始まります。

次に、その商品を個人や企業に提案・販売する「営業(リテール・ホールセール)」があります。

そして、契約の申し込みがあった際に、そのリスクを評価して契約を引き受けるかどうかを判断する「アンダーライティング(査定)」、事故や病気などが発生した際に、保険金を迅速かつ適正に支払う「クレーム対応(保険金支払い)」といった業務が続きます。

人々の生活や企業の活動を守る、社会的な意義が非常に大きい仕事ですね。

その他(リース・クレジットカードなど)

金融業界には、銀行・証券・保険以外にも多様な業態があります。

例えば「リース会社」は、企業が必要とする機械や設備、IT機器などを代わりに購入し、長期間貸し出すサービスを提供します。

企業側は、一度に多額の初期投資をせずに設備を導入できるメリットがあります。

また、「クレジットカード会社」は、商品購入時の決済をスムーズにするだけでなく、ポイントプログラムや付帯サービスを通じて顧客の利便性を高めています。

近年では、決済データを活用した新たなビジネスも生まれていますね。

他にも、消費者金融や信販会社、ベンチャーキャピタル(成長企業に投資する会社)など、特定の分野に特化した金融機関も多く存在し、それぞれが独自の役割を果たしながら経済を支えています。

【金融業界はきついのか】金融業界の主な職種

金融業界には、先ほど紹介した業態の中で、さらに多様な職種が存在します。

同じ銀行員でも、個人のお客様の資産相談に乗る人もいれば、企業の海外進出をサポートする人もいます。

証券会社でも、最前線で株式売買の注文を受けるトレーダーもいれば、裏側で市場を分析するアナリストもいます。

このように、職種によって求められる専門性や日々の業務内容、働き方は大きく異なります。

「金融業界」とひとくくりにせず、どのような職種が自分の強みや興味と合致するのかを考えることが、業界研究や自己分析において非常に重要です。

ここでは、金融業界に共通して見られる主要な職種をいくつかピックアップして、その役割や特徴をご紹介しましょう。

営業(リテール・法人)

金融業界の営業職は、顧客との直接的な接点となり、自社の金融商品やサービスを提案・販売する重要な役割を担います。

個人顧客を対象とする「リテール営業」では、店舗窓口や訪問、電話、オンラインなどを通じて、預金や投資信託、保険、住宅ローンなど、幅広い商品の相談に応じます。

お客様のライフプランに寄り添い、信頼関係を築くことが求められますね。

一方、企業を対象とする「法人営業」では、企業の経営者や財務担当者と向き合い、融資(貸出)や資金調達(株式発行など)、事業承継、M&A(企業の合併・買収)の支援など、より専門的で大規模な提案を行います。

企業の成長戦略に深く関わることができる、ダイナミックな仕事です。

どちらも高いコミュニケーション能力と金融知識が不可欠です。

ファイナンシャル・プランナー(FP)

ファイナンシャル・プランナー(FP)は、主に個人顧客を対象に、人生設計(ライフプラン)を実現するための総合的な資金計画を立て、アドバイスを行う専門職です。

顧客の収入や支出、資産、負債、家族構成などを詳しくヒアリングし、将来の夢や目標(マイホーム購入、子供の教育、老後の生活など)を叶えるために、貯蓄、投資、保険、税金、不動産、相続といった幅広い観点から最適なプランを設計・提案します。

銀行や証券会社、保険会社に所属して自社の商品を提案する場合もあれば、独立系のFPとして中立的な立場でアドバイスを行う場合もあります。

FP技能士やCFPといった資格が求められることも多く、お金に関する幅広い知識と高い倫理観が必要とされる仕事です。

証券アナリスト/ファンドマネージャー

証券アナリストは、経済動向や国内外の株式市場、個別企業の業績などを分析・評価し、投資価値に関する情報を提供する専門家です。

「セルサイド・アナリスト」は証券会社に所属し、主に機関投資家や個人投資家に向けてレポートを作成したり、投資判断の材料を提供したりします。

「バイサイド・アナリスト」は投資信託会社や保険会社などの資産運用会社に所属し、自社で運用する資金(ファンド)のために投資対象を分析・選定します。

一方、ファンドマネージャーは、そのアナリストの分析情報なども活用しながら、顧客から預かった資産(ファンド)を実際に運用し、リターンを最大化することを目指す責任者です。

高度な分析能力、情報収集力、そして市場の変動に対応する迅速な判断力が求められる、非常に専門性の高い職種と言えます。

リスク管理

金融機関は、その業務の性質上、様々なリスクを抱えています。

例えば、貸し出したお金が返ってこない「信用リスク」、株価や金利、為替の変動によって損失を被る「市場リスク」、日々の業務プロセスやシステム、人為的ミスによって損失が出る「オペレーショナル・リスク」などです。

リスク管理部門の仕事は、こうした潜在的なリスクを事前に特定・分析し、その影響を評価した上で、損失を最小限に抑えるための方策を考え、実行することです。

具体的には、リスクの計測モデルを開発したり、社内ルールを整備したり、各部門のリスク状況をモニタリングしたりします。

金融機関の健全な経営を維持し、顧客の資産を守るために欠かせない、非常に重要な「守り」の役割を担う職種です。

IT・システム

現代の金融サービスは、IT・システムなしには成り立ちません。

ATMやインターネットバンキング、株式のオンライン取引、クレジットカード決済など、私たちが日常的に利用するサービスの多くは、複雑かつ堅牢なITシステムによって支えられています。

金融業界におけるIT・システム部門の役割は、これらの基幹システムを安定的に開発・運用・保守することです。

また、近年では「FinTech(フィンテック)」と呼ばれる、AIやビッグデータ、ブロックチェーンといった最先端技術を活用した新しい金融サービスの開発も急速に進んでいます。

業務効率化のための社内システム改善から、顧客体験を向上させる新たなアプリ開発まで、テクノロジーの力で金融の未来を創造する、ますます重要性が高まっている職種です。

【金融業界はきついのか】金融業界がきついとされる理由

さて、ここまで金融業界の魅力的な側面や多様な仕事内容について触れてきましたが、やはり気になるのは「なぜきついと言われるのか」という点ですよね。

このセクションでは、その具体的な理由について、もう少し深く掘り下げていきます。

もちろん、ここで挙げる全てが全員に当てはまるわけではありませんし、業態や職種、会社によっても実態は異なります。

しかし、多くの現役社員や元社員が「きつい」と感じるポイントには、いくつかの共通項があるのも事実です。

業界特有の構造や文化が背景にある場合も少なくありません。

これらの理由を理解することは、入社後のミスマッチを防ぎ、自分がその環境に適応できるかを判断する上で非常に重要です。

高いノルマとプレッシャー

金融業界、特に営業職(銀行の窓口業務や法人営業、証券・保険の営業など)において、「きつい」と感じる最大の理由の一つが、高いノルマ(営業目標)の存在でしょう。

多くの金融機関では、預金残高、融資額、投資信託や保険の販売件数・金額など、明確な数値目標が個人や支店ごとに設定されています。

これらの目標達成度が人事評価や給与・賞与に直結することが多いため、常に数字に追われるプレッシャーを感じることになります。

目標を達成するためには、顧客のニーズに合わない商品を無理に勧めてしまうのではないか、という葛藤を抱えることもあるかもしれません。

目標達成への強い意欲と、精神的なタフさが求められる環境であることは間違いないでしょう。

責任の重さと正確性

金融業界の仕事は、顧客の大切な「お金」や「資産」を直接扱うものです。

そのため、一つの小さなミスが、顧客に多大な損害を与えたり、会社の信用を失墜させたりする可能性があります。

例えば、振込金額を一桁間違える、契約書の確認を怠る、顧客情報を漏洩するといったことは、絶対にあってはなりません。

日々の業務において、常に1円単位での正確性や、手続きの厳密さが求められます。

この「絶対に間違えられない」というプレッシャーは、精神的な緊張感を伴います。

特に、多額の資金が動く法人取引や市場取引、あるいは人の生死に関わる保険金の支払い査定などでは、その責任の重さは計り知れないものがあるでしょう。

継続的な勉強と資格取得

金融の世界は、法律や制度、経済情勢、そして新しい金融商品が目まぐるしく変化する世界です。

昨日まで有効だった知識が、今日にはもう古くなっている、ということも珍しくありません。

そのため、金融パーソンには、入社後も継続的に学び続ける姿勢が強く求められます。

業務に関連する法律(金融商品取引法、銀行法、保険業法など)の改正内容をキャッチアップするのはもちろん、新しい金融商品の仕組みを理解し、顧客に説明できるようにならなくてはなりません。

また、業務を行う上で必須となる資格(例:証券外務員、生命保険・損害保険募集人)も多く、さらに上位の専門資格(例:FP技能士、証券アナリスト、宅地建物取引士など)の取得を推奨、あるいは必須としている会社も多いです。

仕事と並行して勉強時間を確保する必要があり、これを「きつい」と感じる人もいるでしょう。

景気や市場動向の影響

金融業界は、良くも悪くも経済全体の動向や株式・為替市場の変動から受ける影響が非常に大きい業界です。

景気が良ければ、企業の資金需要が高まり融資が伸びたり、株価が上昇して証券会社の業績が良くなったりします。

一方で、景気が悪化したり、市場が混乱したりすると、業績が急激に悪化するリスクも常に抱えています。

例えば、リーマンショックのような金融危機が起これば、その対応に追われて激務になったり、業績悪化に伴うリストラや給与カットが行われたりすることもあります。

自分の努力だけではコントロールできない外部要因によって、会社の業績や自分の仕事が大きく左右される可能性がある点は、この業界特有の厳しさと言えるかもしれません。

顧客との折衝

金融業界の仕事、特に営業や窓口業務では、日々多くのお客様と接します。

お客様の資産運用や融資、保険の相談に乗ることは、その人の人生の重要な局面に立ち会うことであり、大きなやりがいを感じられる瞬間です。

しかし、同時に、お金に関わる話であるからこそ、シビアな交渉や難しい判断を迫られる場面も少なくありません。

例えば、融資の審査結果をお伝えする時、元本割れのリスクがある商品を説明する時、あるいは期待通りの運用成果が出なかった時など、顧客にとって耳の痛い話をしなければならないこともあります。

時には、厳しいクレームを受けたり、理不Zinな要求をされたりすることもあるでしょう。

多様な価値観を持つ顧客と良好な関係を築きつつ、プロとして誠実かつ毅然とした対応を取り続ける必要があります。

厳格なコンプライアンス

金融機関は、法律や規制によって厳しくルールが定められている業界です。

これは、顧客の資産を保護し、金融システム全体の安定性を維持するために不可欠なことです。

そのため、金融機関で働く人々は、非常に厳格なコンプライアンス(法令遵守)意識を持つことを求められます。

日々の業務において、多くの手続きや確認事項、記録の作成が義務付けられており、「手続きが煩雑で仕事が進まない」と感じることもあるかもしれません。

また、インサイダー取引(未公開の重要情報を利用した不公正な取引)を防止するため、自社の株式売買や他社株の取引に厳しい制限が課されることも一般的です。

こうした厳格なルールや制約を「窮屈だ」と感じる人にとっては、きつい環境だと言えるでしょう。

金融業界の現状・課題

金融業界が「きつい」とされる理由を見てきましたが、業界全体が今、どのような状況に置かれ、どんな課題に直面しているのかを知ることも、業界研究には欠かせません。

かつては「安定・高給」の代名詞とも言われた金融業界ですが、現在は大きな変革期を迎えています。

長引く低金利環境や、FinTech(フィンテック)と呼ばれるIT技術の進展、さらには異業種からの参入など、これまでのビジネスモデルが通用しなくなりつつあるのです。

こうした環境変化に対応し、新たな収益源を確保していくことが、業界全体の大きな課題となっています。

ここでは、金融業界が直面する主な課題について、具体的に見ていきましょう。

低金利政策の長期化

日本銀行によるマイナス金利政策を含む長期間の金融緩和策は、金融機関の経営に大きな影響を与えています。

特に銀行業界では、伝統的な収益源である「預金(低い金利で集める)」と「貸出(高い金利で貸す)」の金利差(利ざや)が縮小し、従来のビジネスモデルでは利益を出しにくい状況が続いています。

企業は内部留保を積み上げ、設備投資などへの資金需要が伸び悩んでいる側面もあります。

このため、銀行は貸出以外の収益源を求めて、投資信託や保険の販売手数料、あるいはM&Aのアドバイザリー手数料など、非金利収益の拡大に力を入れざるを得なくなっています。

これが、現場の営業担当者にとっては、新たなノルマやプレッシャーにつながっている面もあるのです。

FinTech(フィンテック)の台頭と異業種参入

FinTech(フィンテック)とは、Finance(金融)とTechnology(技術)を組み合わせた造語で、IT技術を使った革新的な金融サービスを指します。

スマートフォンでのキャッシュレス決済、AIを活用した資産運用アドバイス(ロボアドバイザー)、オンラインでの融資審査など、私たちの生活を便利にするサービスが次々と生まれています。

これらのサービスは、既存の金融機関だけでなく、IT企業や通信会社といった異業種からの参入も相次いでおり、業界の垣根を越えた競争が激化しています。

従来の金融機関にとっては、こうした新しいプレイヤーとの競争、あるいは協業(コラボレーション)が、今後の成長の鍵を握っています。

既存のやり方にとらわれない、柔軟な発想とデジタル対応力が業界全体で求められています。

人口減少と国内市場の縮小

日本の少子高齢化と人口減少は、金融業界にとっても深刻な課題です。

国内の人口が減れば、当然ながら、預金や貸出、保険といった金融サービスの市場全体が縮小していくことになります。

特に、地方の金融機関にとっては、地域経済の停滞と相まって、経営環境は厳しさを増しています。

この課題に対応するため、多くの金融機関が、業務の効率化(店舗の統廃合、AIやRPAの導入による人員削減など)を進めています。

また、縮小する国内市場に見切りをつけ、成長が見込まれるアジアなどの海外市場へ積極的に進出する動きも加速しています。

国内での競争が厳しくなる一方で、グローバルな舞台で活躍できるチャンスも広がっていると言えるでしょう。

金融業界の今後の動向

金融業界が直面する課題は大きいですが、それに対応するための変革も力強く進んでいます。

将来、金融業界で活躍するためには、これらの課題を乗り越えた先にどのような未来が待っているのか、その方向性を理解しておくことが重要です。

キーワードは「デジタル化」「グローバル化」そして「サステナビリティ」です。

これまでの伝統的な金融の姿は大きく変わり、よりテクノロジーを活用し、よりグローバルな視点で、より社会的な課題解決に貢献する業界へと進化を遂げようとしています。

就活生の皆さんにとっては、新しい金融の形を創り出すという、チャレンジングでやりがいのあるフィールドが広がっているとも言えますね。

デジタル化・DXの推進

金融業界では今、AI、ビッグデータ、クラウドといった最先端技術を活用した「デジタルトランスフォーメーション(DX)」が急速に進んでいます。

例えば、AIによる審査業務の自動化、ビッグデータを活用した顧客ニーズの分析と最適な商品の提案、スマートフォンアプリを通じた利便性の高いサービスの提供などです。

これにより、業務の大幅な効率化とコスト削減が進むと同時に、顧客一人ひとりに合わせた、より付加価値の高いサービスを生み出すことが可能になります。

今後は、文系・理系を問わず、ITリテラシーやデータ分析のスキルが、金融パーソンにとって必須の素養となっていくでしょう。

テクノロジーで金融をどう変えていけるか、という視点が求められます。

グローバル展開の加速

国内市場の縮小という課題に対応するため、日本の金融機関は海外でのビジネス展開をますます加速させています。

特に、経済成長が著しいアジア諸国を中心に、現地の銀行を買収したり、支店網を拡大したり、日系企業の海外進出をサポートしたりする動きが活発です。

また、グローバルな資産運用ビジネスや、国境を越えたM&A(企業の合併・買収)のアドバイザリー業務なども拡大しています。

これに伴い、語学力(特に英語)はもちろんのこと、異なる文化や商習慣を理解し、グローバルな環境で活躍できる人材の需要が非常に高まっています。

世界を舞台にダイナミックな仕事がしたいと考えている人にとっては、大きなチャンスがあると言えます。

サステナビリティ(ESG投資)への対応

近年、金融業界では「サステナビリティ(持続可能性)」が非常に重要なキーワードになっています。

これは、環境(Environment)、社会(Social)、企業統治(Governance)といった、いわゆる「ESG」の観点を金融業務に組み込む動きです。

具体的には、環境問題の解決に貢献するプロジェクトに資金を供給したり、ESGに配持した経営を行っている企業を評価して投資(ESG投資)を呼び込んだりすることです。

逆に、環境破壊につながる事業への融資を引き上げるといった動き(ダイベストメント)も見られます。

金融機関が持つ「お金の流れを変える力」を通じて、持続可能な社会の実現に貢献することが、新たな使命として期待されています。

【金融業界はきついのか】金融業界に向いている人

金融業界の「きつさ」と「将来性」を理解した上で、では、具体的にどのような人がこの業界で活躍できるのでしょうか。

高いプレッシャーや責任、変化の速さがある一方で、社会経済に与える影響力の大きさや、専門性を高めていけるやりがいもあります。

「きつい」と感じる環境でも、それを乗り越えて成長できる人には、共通する特徴があるようです。

もちろん、これらに全て当てはまらなくても心配はいりません。

あくまで一つの傾向として、自分自身の性格や価値観と照らし合わせながら、「自分は金融業界で力を発揮できそうか?」を考えるヒントにしてみてください。

責任感が強く、誠実な人

金融業界で働く上で、最も根本的かつ重要な資質は、強い責任感と高い倫理観、そして誠実さです。

前述の通り、金融の仕事は顧客の大切な資産や情報を扱うものであり、一つのミスや不誠実な対応が、取り返しのつかない事態を招く可能性があります。

ルールを厳格に守り、どんなに小さな約束でも必ず実行する。

顧客の利益を第一に考え、自分のノルマのために不必要な商品を勧めたりしない。

そうした当たり前のことを愚直に続けられる誠実さが、顧客からの信頼、ひいては会社の信用を築く土台となります。

プレッシャーの中でも、正しさを貫ける強い意志を持つ人が求められます。

学習意欲が高く、変化に対応できる人

金融業界は、まさに「学び続ける」ことが求められる業界です。

新しい金融商品、改正される法律や税制、刻一刻と変わる市場動向など、キャッチアップすべき情報は無限にあります。

また、FinTechの進展により、これまでの常識が通用しなくなることも増えています。

「一度覚えれば終わり」ではなく、常に最新の知識やスキルを自主的に学び、自分自身をアップデートし続ける意欲が不可欠です。

資格取得の勉強も、それを「やらされ仕事」と捉えるか、「専門性を高めるチャンス」と捉えるかで、大きな差がつくでしょう。

新しいことへの好奇心が強く、変化を前向きに捉えて柔軟に対応できる人は、この業界で大きく成長できるはずです。

論理的思考力と分析力がある人

金融の仕事は、数字やデータ、複雑な情報を扱う場面が非常に多いです。

例えば、企業の財務諸表を分析して融資の可否を判断する、市場データを読み解いて投資戦略を立てる、顧客のライフプランに基づいて最適な保険商品を設計するなど、感覚ではなく論理に基づいて判断を下す必要があります。

なぜこの提案が最適なのか、どのようなリスクが想定されるのかを、客観的な根拠(データ)に基づいて分かりやすく説明する能力も求められます。

物事を筋道立てて考えることや、複雑な情報を整理・分析することが得意な人は、金融業界の様々な職種でその力を発揮できるでしょう。

ストレス耐性があり、プレッシャーを楽しめる人

「きついとされる理由」でも触れた通り、金融業界はノルマや責任の重さ、時間的な制約など、様々なプレッシャーがかかる環境です。

もちろん、ストレスがない仕事はありませんが、その度合いが比較的高い傾向にあるのは事実でしょう。

こうした環境下で成果を出し続けるためには、精神的なタフさ(ストレス耐性)が欠かせません。

困難な状況に直面しても、すぐに落ち込んだり諦めたりせず、「どうすれば乗り越えられるか」を冷静に考え、行動に移せる力が必要です。

中には、適度なプレッシャーを「やりがい」や「成長の糧」として前向きに捉え、それを楽しめるくらいの強さを持っている人も、この業界には多いですね。

コミュニケーション能力が高い人

金融商品は、形がなく目に見えないものが多いため、その仕組みやリスクを顧客に分かりやすく説明する能力が極めて重要になります。

特に、専門用語を多用せず、相手の知識レベルやニーズに合わせて、言葉を選びながら丁寧に伝える力は必須です。

また、営業職であれば、顧客との信頼関係を築き、潜在的なニーズを引き出す「聞く力」も求められます。

さらに、法人営業やIB業務、リスク管理といった職種では、社内の関連部署や弁護士・会計士など、多くの関係者と円滑に連携し、物事を進めていく調整能力も不可欠です。

金融業界におけるコミュニケーション能力とは、単に話が上手いことではなく、論理的かつ誠実な対話を通じて信頼を得る力だと言えます。

【金融業界はきついのか】金融業界に向いていない人

一方で、金融業界の特性を考えると、残念ながら「あまり向いていないかもしれない」という人の特徴も浮かび上がってきます。

もちろん、これはあくまで一般的な傾向であり、入社後に適応していく人も大勢います。

しかし、自分の価値観や特性と、業界が求めるものが大きくかけ離れていると、入社後に「こんなはずじゃなかった」と苦しむことになりかねません。

ミスマッチは、皆さんにとっても、企業にとっても不幸なことです。

ここでは、自分自身を客観的に見つめ直すための一つの材料として、金融業界にあまり向いていない可能性のある人の特徴を挙げてみます。

数字や細かい作業が苦手な人

金融の仕事は、数字との格闘と言っても過言ではありません。

金利の計算、財務諸表の分析、投資のシミュレーション、膨大なデータの処理など、日常業務のあらゆる場面で数字を扱います。

また、1円単位のズレも許されない正確性が求められるため、契約書の確認や伝票処理といった地道で細かい作業も非常に多いです。

もし、あなたが「数字を見るだけで頭が痛くなる」「細かい作業をコツコツ続けるのが苦痛だ」と感じるタイプであれば、金融業界の仕事はストレスに感じることが多いかもしれません。

もちろん、職種によっては数字と直接向き合う度合いは異なりますが、基礎的な素養として、数字への抵抗感がないことが望ましいでしょう。

プレッシャーに弱い人

ノルマや目標達成へのプレッシャー、時間を厳守しなければならないプレッシャー、ミスが許されないプレッシャー。

金融業界は、様々な種類のプレッシャーと常に隣り合わせの環境です。

これらのプレッシャーを過度に重く受け止めてしまう人、精神的に追い込まれやすい人は、日々の業務が非常につらく感じられる可能性があります。

もちろん、適度なプレッシャーは成長のために必要ですが、それが自分のキャパシティを明らかに超えていると感じる場合、心身の健康を損ねてしまうリスクもあります。

自分がどの程度のストレスまでなら前向きに受け止められるのか、自己分析を通じて見極めることが大切です。

継続的な学習が苦手な人

「向いている人」の裏返しになりますが、新しいことを学び続けるのが苦手、あるいは「学生時代の勉強で終わりにしたかった」と考えている人にとって、金融業界は厳しい環境です。

業務に必要な資格の取得は、スタートラインに立つための必須条件であることが多く、入社後も、金融商品の知識、法律・税制の改正、ITスキルの習得など、自主的な勉強が半永久的に続きます。

知的好奇心が薄い人や、仕事以外の時間を勉強に充てることに強い抵抗感がある人は、周りの同僚がどんどん専門性を高めていく中で、取り残されてしまうかもしれません。

ルールや規則を守るのが苦手な人

金融業界は、コンプライアンス(法令遵守)が極めて厳しく求められる業界です。

業務の進め方には細かく定められたルールや手続きがあり、それらを忠実に守ることが大前提となります。

「多少のルール違反は大丈夫だろう」「この手続きは面倒だから省略してしまおう」といった考え方は、厳しく戒められます。

もちろん、非効率なルールは改善していく必要はありますが、それは決められたプロセスを踏んで行うべきです。

自分の裁量で自由に仕事を進めたいという志向が強すぎる人や、決められたルールを守ることを「窮屈だ」と感じてしまう人は、金融業界の文化に馴染めない可能性があります。

お金に対する関心が薄い人

これは少し意外に思われるかもしれませんが、「お金そのもの」や、それが動かす経済の仕組み、市場の動向といったものに、あまり興味・関心が持てないという人も、金融業界は向いていないかもしれません。

金融業界の仕事は、まさにお金を通じて社会や人々に貢献することです。

もちろん、「お金儲けが全て」というわけでは決してありませんが、顧客の資産をどう増やすか、企業がどうやって資金を調達し成長するか、といったトピックにワクワクしないのであれば、仕事へのモチベーションを維持するのが難しいかもしれません。

日々の経済ニュースを自然とチェックするくらいの関心は、持っていたいところですね。

金融業界に行くためにすべきこと

金融業界の「きつさ」も「やりがい」も理解した上で、「それでも挑戦してみたい!」と決意した方もいるでしょう。

あるいは、「まだ迷っているから、もう少し詳しく知りたい」という方もいるかもしれません。

いずれにせよ、金融業界という専門性の高いフィールドを目指すには、学生のうちから意識して準備しておくべきことがあります。

ただ漠然と説明会に参加するだけでは、他の就活生との差はつきません。

金融業界が求めているのは、自ら考え、行動し、学び続ける人材です。

ここでは、金融業界の内定を勝ち取るために、具体的にどのような行動を起こすべきか、そのステップを解説していきます。

業界・企業研究の徹底

まず何よりも重要なのは、徹底的な業界・企業研究です。

「金融業界」と一口に言っても、前述の通り、銀行、証券、保険、リース、クレジットカードなど、業態によってビジネスモデルや収益構造、顧客、社風は全く異なります。

メガバンクと地方銀行の違いは何か? 証券会社のリテール営業とIB部門では何が違うのか? 生命保険と損害保険では、どちらが自分の志向に近いか? こうした違いを明確に理解し、その上で「なぜ自分は他の業態ではなく、この業態なのか」「なぜ数ある企業の中で、御社を志望するのか」を、自分の言葉で論理的に説明できるように準備する必要があります。

各社のIR情報(投資家向け情報)で経営戦略を比較したり、OB・OG訪問で現場の生の声を聞いたりするなど、足を使った情報収集を心がけましょう。

関連資格の勉強(FP、証券外務員など)

金融業界を目指す上で、学生時代に資格取得が必須ということは、基本的にはありません。

しかし、関連する資格の勉強をしておくことには、大きなメリットがあります。

第一に、業界への高い意欲をアピールする材料になります。

第二に、資格勉強を通じて、金融の基礎知識(経済、金融商品、法律など)を体系的に学ぶことができ、業界研究や自己分析が深まります。

面接で「なぜその資格を?」と聞かれた際に、自分の志向性と結びつけて説明できれば、説得力が増すでしょう。

具体的な資格としては、お金に関する幅広い知識が身につく「FP(ファイナンシャル・プランナー)技能士3級」や、証券会社を目指すなら入社後必須となる「証券外務員資格(一種・二種)」の勉強を、学生のうちから始めてみることをお勧めします。

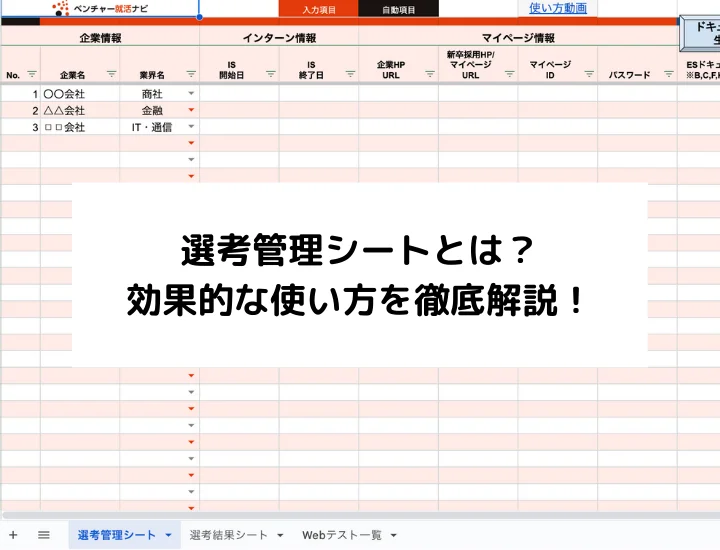

インターンシップへの参加

業界・企業研究や資格勉強で得た知識は、あくまで「インプット」です。

それが本当に自分に合っているのか、実際の現場で通用するのかを確かめる場として、インターンシップは非常に有効です。

特に金融業界では、冬や夏に数日~数週間のインターンシップを実施している企業が多くあります。

プログラムは様々ですが、グループワークで金融商品の企画を体験したり、若手社員と座談会でリアルな話を聞いたり、模擬的なトレーディングや融資判断を体験したりできることもあります。

実際の業務の難しさや面白さ、職場の雰囲気、社員の方々の人柄に触れることで、志望動機がより具体的になったり、逆 に「自分には合わないかもしれない」と気づけたりする、貴重な機会となるでしょう。

適職診断ツールを用いる

ここまで金融業界について詳しく解説してきましたが、「果たして自分に本当に向いているんだろうか?」と、まだ確信が持てない方も多いと思います。

自己分析で「責任感が強い」や「論理的だ」と思っていても、それが客観的に見てもそうなのか、不安になることもありますよね。

そんな時に役立つのが、適職診断ツールです。

就活市場にも、皆さんの強みや価値観、性格傾向から、どのような仕事や業界に向いているのかを診断するツールが用意されています。

こうしたツールを活用するメリットは、自分では気づかなかった強みや弱み、あるいは潜在的な適性を、客観的なデータとして示してくれる点にあります。

もちろん、診断結果が全てではありませんが、例えば「ストレス耐性が高い」「分析的思考が得意」といった結果が出れば、金融業界を目指す上での一つの自信になりますし、逆に「変化を好まない」「ルーティンワークを好む」といった結果が出れば、金融業界の中でも職種を慎重に選ぶ(例:変化の激しい営業よりは、安定した事務・管理部門など)必要があるかもしれません。

自己分析を深めるための「補助線」として、ぜひ一度試してみてください。

【金融業界はきついのか】適性がわからないときは

適職診断ツールを使ってみても、OB・OG訪問をしてみても、なお「金融業界が自分に合うのかわからない」と悩んでしまうこともあるでしょう。

それは決して悪いことではなく、それだけ真剣に自分の将来と向き合っている証拠です。

そんな時は、まず「なぜわからないのか」を分解してみましょう。

業界の「きつさ」に不安があるのか、自分の「強み」が活かせるか自信がないのか、それとも「やりたいこと」がまだ明確でないのか。

もし不安が先行しているなら、もう一度「きついとされる理由」のセクションを読み返し、それは自分にとって本当に耐えられないことかを自問自答してみてください。

強みに自信がなければ、インターンシップやアルバイトなど、小さな挑戦を通じて「できた」という経験を積むのも良いでしょう。

やりたいことが明確でないなら、自己分析をさらに深掘りするしかありません。

就活市場のキャリアアドバイザーに相談したり、大学のキャリアセンターで専門家の意見を聞いたりするなど、一人で抱え込まずに、他者の視点を取り入れることも非常に有効な手段ですよ。

おわりに

今回は、「金融業界はきついのか?」という疑問を切り口に、その仕事内容、きついとされる理由、現状と未来、そして求められる人物像まで、幅広く解説してきました。

確かに、金融業界は高い専門性や責任感が求められる、決して「楽」ではない仕事かもしれません。

しかし、それは裏を返せば、社会経済に大きなインパクトを与えられ、自分自身も大きく成長できるフィールドであるということでもあります。

この記事で得た情報を元に、「きつさ」の先にある「やりがい」を見据え、自分にとって金融業界が本当に挑戦する価値のある場所なのか、じっくりと考えてみてください。

皆さんが納得のいく業界研究を進められることを、心から応援しています!