明治大学院卒業後、就活メディア運営|自社メディア「就活市場」「Digmedia」「ベンチャー就活ナビ」などの運営を軸に、年間10万人の就活生の内定獲得をサポート

- クレジットカード業界の特徴

- クレジットカード業界の仕事内容

- クレジットカード業界に向いている人

- クレジットカード業界に興味のある人

- クレジットカード業界の業界研究がしたい人

- クレジットカード業界をより詳しく知りたい人

はじめに

クレジットカード業界は人気の業界の1つではありますが、どのような仕事を行うのか、どのような種類があるのかなどについてはまだ理解できていない人もいるはずです。

特に就活を始めたばかりの人はまだ業界研究が進んでいないことでしょう。

そこで今回はクレジットカード業界の全体について詳しく紹介するため、ぜひ参考にしてください。

クレジットカード業界とは

まず、クレジットカード業界のビジネスモデルや市場規模、就職難易度について理解を深めておきましょう。

これらの項目について理解を深めておけば、自分がこれから就職を目指すことになる業界がどのようなものか、概要がつかめるはずです。

・ビジネスモデル

・市場規模

・就職難易度

ビジネスモデル

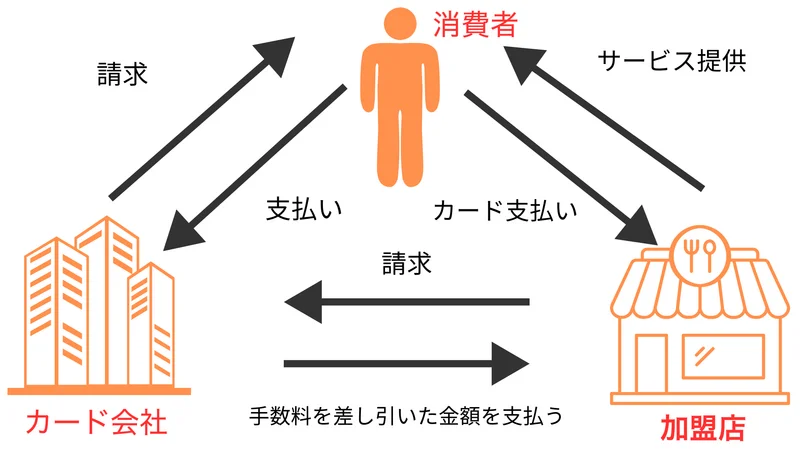

クレジットカード業界のビジネスモデルは消費者と加盟店、そしてカード発行会社の三者間で成り立っています。

クレジットカード会社の収入源は主に2つに分かれています。

1つ目はカード会員からの収入で、年会費や分割払い手数料、リボルビング払いの利息などが含まれます。

特に、リボルビング払いによる利息収入は重要な収益源です。

2つ目は加盟店からの手数料収入で、これはクレジットカード決済時に加盟店が負担する手数料を指します。

手数料率は業界や取引内容によって異なりますが、多くの場合1%から5%程度が設定されています。

このモデルにより、カード会社は消費者に利便性を提供しつつ、加盟店に新たな顧客獲得の機会を提供しているのです。

市場規模

クレジットカード業界の市場規模は拡大傾向にあり、2024年には約4兆8000億円に達すると予測されています。

この成長の背景にはキャッシュレス化の進展が大きく関わっています。

日本政府がキャッシュレス決済比率を向上させる政策を推進していることもあり、クレジットカードの利用は日常生活において欠かせないものとなりました。

さらに、EC市場の拡大も市場規模の増加に寄与しています。

ネットショッピングにおける決済手段として、クレジットカードが多く利用されているためです。

2025年から2033年にかけて年平均7.2%の成長が予測されており、クレジットカード市場は引き続き拡大すると考えられます。

就職難易度

クレジットカード業界の就職難易度は非常に高いとされています。

その背景には業界が安定した収益構造を持ち、給与水準が比較的高いこと、またワークライフバランスが整っていると評価される点が挙げられます。

特に大手企業では福利厚生が充実しており、新卒の方からの人気が高いです。

特に近年ではデジタル化が進む中でITスキルやマーケティングの知識も重視されるようになっているため、入念な対策が求められるでしょう。

クレジットカード会社の種類

クレジットカードには様々な種類が存在し、特に以下の4つの種類に大別されます。

クレジットカード業界に就職するならば、いずれも理解しておかなければならないポイントであるため、しっかりと確認しておいてください。

・銀行系カード

・信販系カード

・小売系カード

・交通系カード

銀行系カード

銀行系カードは銀行やその系列会社が発行するクレジットカードを指します。

この種類のカードは信用度の高い利用者に向けて提供されることが多く、比較的高い信用枠を持つ点が特徴です。

銀行がバックボーンにあるため、利用者が安定したサービスを期待できます。

また、銀行系カードには特典として、預金口座との連携機能や、利用額に応じたポイント還元が付いていることが多く、日常的な利用に適した選択肢となります。

信販系カード

信販系カードは信販会社が発行するクレジットカードを指します。

消費者信用を専門とする信販会社が発行しているため、分割払いをはじめとする支払いプランが柔軟に設計されている点が特徴です。

信販会社は長年の信用調査ノウハウを持っているため、信用スコアに基づいた審査を行い、利用者に適した条件でカードを提供します。

信販系カードの特典としてはポイントプログラムや割引サービスが豊富で、日常生活からショッピングまで幅広い用途に対応しています。

小売系カード

小売系カードはスーパーや百貨店、ドラッグストアなどの小売業者が発行するクレジットカードを指します。

「イオンカード」などが代表的です。

この種類のカードは小売業者の店舗やオンラインショップでの利用時に割引やポイント還元といった特典が充実している点が最大の魅力です。

ある特定の店舗でカードを利用することで通常より多くのポイントが付与されたり、会員限定セールに参加できたりします。

そのため、特定の店舗を頻繁に利用する人にとって非常に便利なカードです。

交通系カード

交通系カードは鉄道会社や航空会社が発行するクレジットカードを指します。

交通機関の利用時に特典が付与される点が特徴です。

鉄道会社が発行するカードを例に挙げると、定期券購入時のポイント還元や駅構内でのショッピングの割引が受けられます。

航空会社が発行するカードでは、航空券購入時のマイル還元や空港ラウンジの利用特典が付いている場合も多いです。

クレジットカード業界大手5社

続いて、クレジットカード業界の大手5社を紹介します。

クレジットカード業界を目指しているならば、以下の5つの企業は全て名前を聞いたことがあるのではないでしょうか。

それぞれがどのような取り組みをしており、どのような特徴があるのかについて説明するため、参考にしてください。

・三井住友カード

・JCB

・三菱UFJニコス

・イオンファイナンシャルサービス

・クレディセゾン

三井住友カード

三井住友カードは三井住友フィナンシャルグループ(SMBCグループ)のクレジットカード事業を担当する企業で、日本国内で最も歴史のあるカード会社の1つです。

特に銀行系クレジットカードとして高い信頼性と堅実な運営方針を持ち、幅広い顧客層に支持されています。

三井住友カードはVisaブランドを中心に国内外での決済において安定したサービスを提供しています。

また、近年ではデジタル化にも積極的に取り組んでおり、スマートフォンアプリを活用したキャッシュレス決済やオンラインショッピング向けのセキュリティ強化を進めているのも特徴です。

JCB

JCBは日本で唯一の国際カードブランドとしての地位を確立しています。

1961年に創業して以来、日本国内で最初に国際決済ネットワークを構築し、現在では世界190以上の国と地域で利用可能です。

JCBは特に旅行者向けのサービスや優待が充実しており、海外旅行保険やラウンジサービス、特約店での優待など、様々な特典を提供しています。

また、JCBは日本国内での利用に強みを持ち、多くの店舗でスムーズに決済が可能です。

オリジナルシリーズのカードでは利用者のライフスタイルに合わせたカスタマイズ性が高く、ポイント還元や提携サービスが豊富に用意されています。

三菱UFJニコス

三菱UFJニコスは日本最大の金融グループである三菱UFJフィナンシャルグループに属するクレジットカード会社です。

「MUFGカード」や「NICOSカード」など、複数のブランドを展開し、個人から法人まで幅広い顧客層に対応しています。

また、国内外のVisaやMastercardといった国際ブランドと提携し、多様なニーズに応えるサービスを提供していることが特徴です。

カードローンや分割払い、リボ払いなどの多彩な支払いオプションを通じて、顧客の消費行動を支えています。

さらに、法人向けカードでは経費管理や取引データの可視化を可能にし、企業の効率化をサポートしています。

イオンフィナンシャルサービス

イオンフィナンシャルサービスはイオン株式会社の金融事業を担う企業で、小売業界と密接に連携したクレジットカードサービスを展開しています。

「イオンカード」は全国のイオン系列店舗での利用で特典が受けられる点が最大の特徴です。

毎月20日・30日の「お客様感謝デー」ではイオンカード利用者が商品の購入価格から5%の割引を受けられるサービスが有名です。

また、イオンファイナンシャルサービスは銀行業務や保険商品も取り扱っており、クレジットカードとこれらの金融サービスを一体化させることで、利用者に豊富なメリットを提供しています。

クレディセゾン

クレディセゾンはセゾンカードを中心にクレジットカード事業を展開している企業であり、日本国内において強いブランド力を誇ります。

年会費無料のカードラインアップを充実させており、初心者から上級者まで幅広い利用者に対応しています。

クレディセゾンのカードはポイントプログラムが豊富で、「永久不滅ポイント」と呼ばれる有効期限がないポイント制度が人気を集めていることが特徴です。

また、クレディセゾンはキャッシュレス決済の普及にも積極的に取り組んでおり、スマートフォン決済やQRコード決済と連携したサービスを拡充しています。

クレジットカード業界大手5社比較

以下では、クレジットカード業界を代表する 三井住友カード、JCB、三菱UFJニコス、イオンフィナンシャルサービス、クレディセゾン の5社について、設立から事業内容、働き方の特徴まで比較します。

就活生向けに各社の特徴やデータをまとめた比較表をご覧ください。

| 項目 | 三井住友カード | JCB | 三菱UFJニコス | イオンフィナンシャルサービス | クレディセゾン |

|---|---|---|---|---|---|

| 設立年 | 1967年 | 1961年 | 1951年(2007年現社名) | 1981年 | 1951年 |

| 系列(親会社) | SMBCグループ(親会社:三井住友フィナンシャルグループ) | 独立系(主要株主にMUFG銀行・SMBCなど) | MUFJグループ(親会社:三菱UFJ銀行)} | イオングループ(流通大手) | 独立系(旧・西武グループ) |

| 主なカードブランド/事業内容 | 日本で初めてVisaカードを発行し業界を牽引。現在はVisa/Masterカード中心にクレジットカードやデビット・プリペイド、ローン等の総合決済サービスを提供 | 日本発唯一の国際カードブランド「JCB」を運営自社カードの発行・加盟店開拓のほか、他社クレジットカード業務の受託や「JCBギフトカード」事業も展開 | MUFG系カード会社。MUFGカード・DCカード・NICOSカードなどVisa/Masterブランドのクレジットカード発行が主力。電子マネー・デビットカード・EC決済等の決済ソリューションも総合的に提供する。 | 流通系金融。自社のイオンカード(Visa/Master/JCB提携)発行を中心に、グループで銀行・ローン・保険など幅広い金融サービスを国内および海外で展開 | 独立系クレジット会社。主力は「セゾンカード」事業で、Visa/Master/AMEX提携のクレジットカードを発行。そのほか信用保証・ローン、投資信託、リース、不動産、海外金融事業など総合金融サービスにも多角化 |

| 海外展開・英語使用機会 | 海外拠点は米国・シンガポールに調査事務所がある程度で、基本的に国内業務中心(海外駐在・英語業務の機会は限定的)。 | アジア・欧米など世界各国に関連会社・拠点を持ち海外展開が盛んグローバル案件も多く、海外赴任や英語を使う業務のチャンスがある。 | 国内市場が中心で海外拠点は持たない。配属も約7割が東京、2割が大阪・名古屋と国内主要都市が中心で、海外勤務や英語使用の機会は少ない。 | 東南アジアや中国など海外事業比率が4割に上るグループ各国拠点への赴任や海外プロジェクトもあり、英語を使う場面が比較的多い。 | インドや東南アジアを中心に海外金融事業を展開しつつある規模は限定的だが、希望すれば海外関連プロジェクトに携わるチャンスもある。 |

| 平均年収(目安) | 約622万円(OpenWork調べ、平均年齢31歳) | 約731万円(OpenMoney推定) | 約700万円(推定値) | 約632万円2626}(有価証券報告書、平均年齢40.1歳) | 約602万円(有価証券報告書、平均年齢44.1歳) |

| 従業員数(直近年度) | 5,847人(2024年3月時点) | 4,489人(2025年3月時点・契約社員含む) | 3,310人(2024年3月時点) | 15,547人(連結・2025年2月時点) | 6,450人(連結・2025年3月時点) |

| 社風・働き方の特徴 | メガバンク系列の安定した環境で、ジョブローテーションにより営業・事務・ITなど多彩な業務経験機会がある近年は若手に裁量を与え、新本社(豊洲)への移転や新制度導入で働きやすさ向上を図っている | 「挑戦を続ける社風」で新規施策に積極的社内提案制度「明日のJ」で年次を問わず新事業アイデアを募集する風通しの良い文化があり、社員同士も穏やかで協調的との声が多い。 | 福利厚生が充実しワークライフバランスを保ちやすい環境金融業界では珍しく男性の育休取得率が約92%に達するなど子育て支援も活発。週2回のノー残業デー制度も導入し、柔軟な働き方が可能 | 大手グループ傘下で待遇はホワイト傾向残業は月10~30時間程度で分単位で残業代支給、在宅勤務や有給も取得しやすい。一方でトップダウン色が強く、経営層と現場の距離はやや遠いとの指摘もある | 自由闊達で風通しの良い社風。経営陣との距離も近く適度にゆるい雰囲気がある。伝統的に女性社員が多く(社員の約8割)多様性を受容する文化が根付く変わり種も排除せず適材適所に活かす社風で、自ら手を挙げれば希望部署への異動にも挑戦できる |

| 備考(独自制度・特徴など) | 2024年に旧セディナ(SMBCファイナンスサービス)と合併し企業規模拡大SMBCグループの決済中核企業として「Olive」など先進サービス開発にも注力。 | 日本で唯一、自社カード決済ネットワーク(JCBブランド)を保有する企業であり、銀行系ではない独立系最大手として高い知名度を持つ。 | 旧・日本信販を母体にDCカードなど複数社統合で誕生。農林中央金庫やJAバンクとも提携し地方含む幅広い顧客基盤を持つ社内行事として子供を職場に招く「ファミリー参観日」を実施。 | 新卒採用はイオン銀行等と合同で行う。グループ社員は全国のイオンで使える買物割引制度あり(通常5%割引、一部商品は従業員感謝デーで10%割引) | 総合職採用で転勤の有無に応じ「全国型・ブロック型・エリア型」のコース選択制を導入福利厚生も手厚く、例えば住宅補助は入社6年目まで家賃の約7割を会社負担平均勤続年数約14年と定着率が高い。 |

クレジットカード業界の就職難易度

クレジットカード業界は、金融業界の中でも比較的安定しており、ワークライフバランスがとりやすいホワイトな環境とされるケースが多いです。

そのため就活生からの人気は高く、就職難易度は総じて「やや高い」と評価されます。

ただし、同じクレジットカード会社でも「銀行系・信販系・流通系」と系列ごとに立ち位置が異なり、難易度に差がある点を理解しておく必要があります。

ここでは系列別の特徴と難易度の実態を解説します。

- 銀行系カード会社は最難関クラス

- JCBは国内ブランドで唯一で根強い人気

- 流通系・新販系は比較的入りやすい

- 採用人数は少なく、志望動機が重視される

銀行系カード会社は最難関クラス

三井住友カードや三菱UFJニコスといったメガバンク系列は、ブランド力と待遇の安定性から志望者が殺到します。

親会社のネームバリューに加え、給与水準や福利厚生も金融業界内で高水準であるため、毎年の採用倍率は数十倍にのぼるともいわれています。

特に三井住友カードは「金融×IT」を打ち出しており、従来の文系学生に加え理系や情報系の応募者も増加。

結果として競争率はさらに上がっています。

銀行系は新卒採用人数も少数精鋭で、入社難易度は金融業界の中でもトップクラスと考えてよいでしょう。

JCBは国内ブランドで唯一で根強い人気

国際ブランドを自社で持つ唯一の日本企業がJCBです。

「日本発の国際ブランド」という独自の立ち位置から毎年志望者が多く、就職難易度は銀行系と同等レベルです。

特に海外展開に強く、英語を用いた業務や海外赴任のチャンスが多いことから、語学力を武器にしたい学生に人気があります。

逆にいえば、語学力や国際経験がないと差別化が難しいという側面もあり、内定を勝ち取るには明確な国際志向やスキルをアピールする必要があります。

国内だけでなくグローバルでキャリアを築きたい人には魅力的ですが、倍率は高く狭き門といえるでしょう。

流通系・信販系は比較的入りやすい

イオンフィナンシャルサービスやクレディセゾンなどの流通系カード会社は、親会社の小売事業や流通ネットワークとのシナジーを重視しています。

そのため銀行系やJCBと比べると、新卒採用の門戸は広く、倍率もやや低めです。

ただし注意点として、採用はグループ全体で合同募集されるケースが多く、必ずしも金融子会社に配属されるとは限りません。

志望者数が比較的少ない分、「どうしてもカード会社に行きたい」という強い志望理由を語れるかどうかが合否を左右します。

安定志向だけでは弱く、流通業界や生活インフラとの結び付きを理解した動機が必要になります。

採用人数は少なく、志望動機が重視される

クレジットカード会社は、銀行や証券に比べて新卒採用人数が非常に少ないのが特徴です。

大手企業でも年間数十名規模にとどまり、採用は少数精鋭。

したがって、応募者の多さと採用枠の少なさから、難易度は自ずと高まります。

面接では「なぜカード会社なのか」「なぜその会社なのか」を突き詰めて問われるため、志望動機の深さが評価を大きく左右します。

単に「安定しているから」ではなく、キャッシュレス社会の発展や決済イノベーションにどう貢献したいかを具体的に語れることが求められます。

内定を勝ち取るためには、インターンやOB訪問を通じて実態を把握し、自分のキャリアビジョンと結び付けて動機を作り込むことが不可欠です。

クレジットカード業界の現状と今後

クレジットカード業界の現状と今後についても理解を深めておきましょう。

今後、あなたが目指す業界がどのようになっていくのかについて理解しておけば、キャリアプランを立てやすくなるだけでなく、面接で業界について話を振られた際もスムーズに回答できるようになります。

- デジタル化の進展

- セキュリティの問題

- 収益モデルの多様化

デジタル化の進展

クレジットカード業界ではモバイル決済やタッチ決済の普及が進み、従来のカード利用方法から大きく変化しています。

これにはスマートフォンを活用したキャッシュレス決済が一因となっており、Apple PayやGoogle Payといったサービスの利用が増加しています。

これにより、消費者はカードを持ち歩かずにスマートフォンだけで決済を完結させることが可能となりました。

特にタッチ決済は新型コロナウイルス感染症の影響で衛生面を重視する消費者ニーズに応える形で急速に浸透しました。

セキュリティ問題

クレジットカード業界では不正利用やサイバー攻撃が深刻な課題として認識されています。

オンラインショッピングやデジタル決済の普及に伴い、カード情報が悪用されるリスクが増加しており、業界全体での対応が求められています。

フィッシング詐欺やスキミングといった手口による被害が後を絶たない状況です。

これに対し、カード会社は高度なセキュリティ技術を導入し、消費者の信頼を維持するための努力を続けています。

ICチップ付きカードの普及や、生体認証技術の採用が挙げられます。

これにより、不正利用を防止しつつ利便性を損なわない仕組みを構築しているのです。

収益モデルの多様化

近年の低金利環境下ではクレジットカード会社の収益構造が見直されています。

従来、利息収入は主要な収益源でしたが、金利の低下により収益性が低下している状況です。

そのため、業界全体で新たな収益モデルの開発が急務となっています。

年会費や取引手数料以外にも、会員向けサービスの提供やポイントプログラムの強化を通じた収益化が進められています。

このような収益モデルの多様化は、今後も進むことでしょう。

クレジットカード業界の業務

クレジットカード業界では、カードの発行や加盟店の開拓、セキュリティ対策など、さまざまな業務が行われています。

これらの業務は、消費者が安全かつ便利にクレジットカードを利用できる環境を整えるために欠かせないものです。

特に、イシュア業務、アクワイアラ業務、セキュリティ業務は、クレジットカードの機能や利便性を支える重要な役割を果たしています。

以下、それぞれの業務について詳しく解説します。

・イシュア業務

・アクワイアラ業務

・セキュリティ業務

イシュア業務

イシュア業務とは、クレジットカードの発行に関わる業務のことを指します。

具体的には、新しいカードの企画、利用者の審査、発行後の管理などが含まれます。

カードの特徴を決定する際には、ターゲットとなる顧客層や提供するサービス、特典などを考慮し、魅力的な商品設計を行います。

また、発行後の業務として、利用状況の管理や与信審査、不正利用防止対策なども重要な役割を担います。

これらの業務を適切に行うことで、利用者が安心してカードを使える環境を提供するとともに、企業としての収益性やブランド価値の向上にもつながります。

アクワイアラ業務

アクワイアラ業務とは、クレジットカードを利用できる加盟店を管理する業務を指します。

主な業務として、新規加盟店の開拓、既存加盟店のフォローアップ、決済システムの提供やトラブル対応などが挙げられます。

加盟店を増やすことで、クレジットカードの利用可能な場所が広がり、カードの利便性が向上します。

また、加盟店との関係を維持し、継続的な取引を確保することも重要な業務の一環です。

決済のスムーズな運用や加盟店側の課題解決をサポートすることで、加盟店の満足度を高め、カードの利用促進につなげる役割を担っています。

セキュリティ業務

セキュリティ業務とは、クレジットカードの不正利用を防ぎ、安全な決済環境を整えるための業務を指します。

具体的には、不正取引の監視、カード情報の保護、セキュリティ技術の導入などが含まれます。

近年では、不正利用の手口が巧妙化しており、AIを活用したリアルタイムの不正検知システムや、生体認証技術などが導入されています。

また、利用者のカード情報を守るため、暗号化技術やトークナイゼーションといった対策も進められています。

これらのセキュリティ対策を強化することで、利用者の信頼を確保し、クレジットカード業界全体の健全な運営を支えています。

クレジットカード業界の職種・仕事内容

続いて、クレジットカード業界の職種と仕事内容にはどのようなものがあるのかについても紹介します。

クレジットカード業界には主に営業、システム開発、企画、審査、信用調査、カスタマーサービスの4つの仕事があります。

自分がどのような仕事を担当することになるのか、どのような仕事が向いているのかを検討するためには参考にしてください。

・営業

・システム開発・企画

・与信審査・信用調査

・カスタマーサービス

営業

クレジットカード業界における営業職はカード会員の新規開拓や加盟店の獲得を主な業務としています。

企業や個人に対してカードのメリットを説明し、新規の契約を結ぶ役割を担います。

また、既存の加盟店との関係を強化するためのフォローアップも重要です。

加盟店に対して最新の決済システムの導入を提案したり、利用促進キャンペーンを企画・実施したりします。

営業職は顧客のニーズを深く理解し、それに応じた提案を行うため、高いコミュニケーション能力とプレゼンテーション能力が求められます。

カードの利用範囲を広げ、収益の向上に寄与することが求められるポジションです。

システム開発・企画

システム開発・企画部門はクレジットカード業界の基盤を支える重要な役割を果たします。

不正利用検知システムやカード会員が利用しやすいアプリケーションの設計・開発を行います。

不正利用検知システムはAIや機械学習を活用して膨大なトランザクションデータを分析し、不正取引の可能性をリアルタイムで判断する仕組みです。

また、会員向けのアプリケーション開発では利用明細の確認やポイント管理、キャンペーン情報の通知機能を強化することが求められます。

さらに、カードの利用環境をより安全かつ快適にするため、新しい決済技術の導入や既存システムのアップグレードにも注力します。

最新のテクノロジーに対する理解と、顧客視点に立ったサービス企画力が欠かせません。

与信審査・信用調査

与信審査・信用調査部門はクレジットカードの発行に際して顧客の信用状況を評価する役割を担います。

入会申込書や収入証明書、信用情報機関のデータを基に、顧客の支払い能力や信用リスクを総合的に判断します。

顧客の過去の借入履歴や現在の収入状況、勤務先の安定性などを考慮して、カード発行の可否を決定することは重要な仕事です。

また、既存会員に対しても利用限度額の引き上げやリボ払いの設定変更などの際に再審査を行うことがあります。

精緻な分析能力と正確なデータ処理能力が求められます。

不正利用や支払い遅延のリスクを最小限に抑えるためには、迅速かつ正確な判断が欠かせません。

カスタマーサービス

カスタマーサービス部門はカード会員からの問い合わせや要望に対応する窓口として機能します。

クレジットカードの利用方法やポイント制度に関する説明、不明な明細の確認、カードの紛失・盗難時の対応など、幅広い業務を担当します。

特に、紛失や不正利用が発生した場合には迅速な対応が必要です。

顧客とのコミュニケーションを通じて、問題を解決し信頼関係を築くことが求められます。

また、顧客から寄せられる意見や不満を収集し、それを商品改善や新サービス開発に活用することも役割の1つです。

高いコミュニケーション能力と柔軟な対応力が必要で、顧客満足度の向上を目的として、問い合わせ内容や対応結果を記録し、他部門と連携して改善策を実行することが求められます。

クレジットカード業界で働く魅力・やりがい

クレジットカード業界は、私たちの生活に欠かせない決済手段を提供する重要な役割を担っています。

この業界で働くことには、社会に与える影響の大きさを実感できることや、多様なキャリアパスが用意されていること、新たな技術の最前線に触れられることなど、多くの魅力があります。

以下では、クレジットカード業界で働く魅力について詳しく解説します。

・社会貢献を実感できる

・幅広いキャリアパスを歩める

・新たな技術に触れることができる

社会貢献を実感できる

現代の日本社会では、クレジットカードは日常的な支払い手段として定着しており、多くの人が利用しています。

そのため、この業界で働くことは、日本の決済インフラを支える仕事に直接関わることを意味します。

個人の購買活動だけでなく、企業間の取引やオンライン決済など、経済全体の流れをスムーズにする役割を果たしており、社会に大きな影響を与える仕事と言えます。

また、キャッシュレス化の推進により、より便利で効率的な決済環境を構築することが求められており、その実現に貢献できることは大きなやりがいにつながります。

幅広いキャリアパスを歩める

クレジットカード業界では、多様な職種が存在しており、個々のスキルや興味に応じたキャリア形成が可能です。

例えば、カードの企画・開発に携わる業務、マーケティング戦略を立案しプロモーションを行う業務、加盟店の開拓や関係構築を行う営業業務、さらにはシステム開発やセキュリティ対策などの技術的な業務など、多岐にわたる業務を経験できます。

また、業界の知識やスキルを活かし、他の金融機関やIT企業などへのキャリアチェンジの道も開かれています。

新たな技術に触れることができる

クレジットカード業界は、金融とテクノロジーを融合させた「FinTech(フィンテック)」分野の最前線に位置しています。

近年では、QRコード決済や生体認証、ブロックチェーン技術を活用した決済手段など、革新的な技術が次々と導入されています。

また、不正利用防止のためのAIによるリスク検知システムや、暗号技術を用いたセキュリティ対策の強化など、先端技術を活かした業務にも携わることができます。

これらの新技術に触れながら、決済の未来を創造する仕事に関われる点は、クレジットカード業界ならではの大きな魅力です。

クレジットカード業界に向いている人の特徴

クレジットカード業界に向いている人の特徴にはどのようなものがあるのかについても紹介します。

以下の3つの項目が当てはまる場合はほとんどの場合、クレジットカード業界に向いていると自信を持って言えることでしょう。

もし当てはまる項目が少ない場合は今から対策を始める、もしくは他の業界も検討するなどしてみてください。

- コミュニケーション力のある人

- 学習意欲の高い人

- 創造力が豊かな人

コミュニケーション力のある人

クレジットカード業界は信用を基盤として運営されています。

この業界では企業間や顧客との信頼関係を構築することが非常に重要です。

営業職では加盟店や新規顧客に対して、カードの利便性やサービス内容を正確かつ魅力的に伝える必要があります。

また、カスタマーサービス職では顧客の疑問や不満を適切に解決し、満足度を高めることが求められます。

これらの業務では相手のニーズや状況を的確に把握し、それに応じた柔軟な対応を行うことが必須です。

さらに、社内でも部門間の連携が重要であり、プロジェクトを円滑に進めるためには他部門との情報共有や調整が欠かせません。

そのため、単に話がうまいだけでなく、相手の立場や考えを理解しながら適切に意見を伝える能力が求められます。

学習意欲の高い人

金融テクノロジーは日々進化を遂げており、クレジットカード業界においても新しい技術やトレンドを取り入れることが競争力の源泉となっています。

タッチ決済やバーチャルカードの普及、AIを活用した不正利用検知システムの導入など、技術の進化がサービスの質に直結しています。

そのため、常に最新の情報をキャッチアップし、それを業務に反映できる学習意欲が必要です。

また、法令や規制の変更に対応するため、金融業界特有の知識やルールについても理解を深める必要があります。

特に、与信審査やリスク管理に関わる職種では複雑なデータや統計モデルを理解し活用する能力が重要です。

学習意欲の高い人は新たな知識やスキルを積極的に吸収し、それを自身の成長や組織の発展に活かせます。

創造力が豊かな人

クレジットカードそのものの基本機能には大きな差がないため、差別化を図るには、新たな付加価値を提供する創造力が必要です。

代表的な例として、ポイントプログラムや特典、提携サービスの充実が挙げられます。

これらの付加価値を創り出すためには既存の枠組みにとらわれず、新しいアイデアを生み出す創造力が求められます。

マーケティングや企画職では顧客のニーズを先取りし、他社とは異なる独自性を打ち出す戦略が必要です。

また、システム開発部門でも、ユーザー体験を向上させる新しいアプリケーションや機能を考案することが期待されています。

創造力が豊かな人は新しい価値を提供し、顧客満足度を高めると同時に、業界全体の成長を牽引する役割を果たします。

クレジットカード業界に向いていない人の特徴

クレジットカード業界は、安定性と社会的な影響力から就活市場でも人気が高い業界です。

しかし、人気があるからといって誰にでも適しているわけではありません。

特に総合職でのキャリアを志望する場合、業務の特性や評価制度から「向いていない人」には厳しい環境となります。

ここでは、クレジットカード業界に向いていない人の特徴を3つ紹介します。

- コミュニケーションが苦手で調整力に欠ける人

- 変化に対応できず、安定志向が強すぎる人

- 数字に弱く、責任感を持って仕事ができない人

コミュニケーションが苦手で調整力に欠ける人

クレジットカード会社の仕事は、カード利用者だけでなく、加盟店、銀行、システム会社など多くのステークホルダーとの関わりが前提になります。

営業部門はもちろん、企画や審査の部署でも「社内外の調整力」が必須です。

新サービス導入時には、システム部門と外部ベンダー、加盟店をつなぐ調整を行うケースも多く、相手の意見を聞きつつ落としどころを探る力が求められます。

人と関わるのが苦手で、自分の意見だけを押し通そうとするタイプや、相手の立場を理解できない人にはストレスの多い職場環境となるでしょう。

変化に対応できず、安定志向が強すぎる人

クレジットカード業界は、近年のキャッシュレス決済の普及やフィンテックの台頭により、大きな変革期を迎えています。

タッチ決済、スマホ決済、デジタルセキュリティの強化など、次々と新しい技術やサービスが登場するため、変化に柔軟に対応できる力が求められます。

逆に「同じ業務だけを長く続けたい」「新しいことには挑戦したくない」という安定志向が強すぎる人には厳しい業界です。

特に近年は銀行やIT企業との競争も激化しており、挑戦を楽しめない人にとってはストレスが大きくなりやすいでしょう。

数字に弱く、責任感を持って仕事ができない人

カード会社のビジネスは「数字」で成り立っています。

利用額や加盟店手数料といったデータが業績を直接左右し、営業職では取扱高や契約件数、企画職では利用データの分析や収益改善提案などが成果の基準となります。

数字に対して苦手意識が強い人、細かなデータを扱うのが嫌いな人は評価を得るのが難しいです。

さらに、カード業界は顧客の信用を扱うため、一つのミスが大きな損害につながる可能性もあります。

責任感を持って最後まで業務を遂行できない人や、目標達成へのプレッシャーを極端に嫌う人は、クレジットカード業界には不向きといえるでしょう。

クレジットカード業界の頻出用語

クレジットカード業界では、専門的な用語が多く使われており、それらの意味を理解することが重要です。

特に、金融とテクノロジーの融合を表す「FinTech(フィンテック)」や、現金を使わない決済手段を指す「キャッシュレス」、サービスを直接利用する「エンドユーザー」などの用語は頻繁に登場します。

以下では、それぞれの用語について詳しく解説します。

・FinTech(フィンテック)

・キャッシュレス

・エンドユーザー

FinTech(フィンテック)

FinTech(フィンテック)とは、金融(Finance)と技術(Technology)を組み合わせた造語で、金融サービスと情報技術を結びつけた革新的な動きを指します。

クレジットカード業界においても、AIを活用した不正検知、ブロックチェーン技術を利用した決済の透明性向上、生体認証を用いたセキュリティ強化など、さまざまな技術が導入されています。

また、クレジットカード以外にも、モバイル決済や仮想通貨の普及など、決済手段の多様化が進んでいます。

キャッシュレス

キャッシュレスとは、現金(お札や小銭)を使わずに、クレジットカード、電子マネー、QRコード決済などの手段を使って支払いを行うことを指します。

近年、日本でも政府主導のキャッシュレス推進策が進められ、店舗やオンラインでのキャッシュレス決済の普及が加速しています。

キャッシュレス決済には、利便性の向上や支払いのスピードアップ、現金管理の手間削減など、多くのメリットがあります。

一方で、セキュリティ対策や、デジタル決済に慣れていない層への対応など、解決すべき課題もあります。

エンドユーザー

エンドユーザーとは、商品やサービスを最終的に利用・購入する人物を指します。

クレジットカード業界においては、クレジットカードを発行する企業(イシュア)や決済システムを提供する企業(アクワイアラ)など、さまざまな事業者が関与していますが、最終的にカードを使うのはエンドユーザーです。

エンドユーザーの利便性を高めるため、カード会社はポイント還元や特典プログラム、スマートフォンアプリの開発など、さまざまなサービスを提供しています。

クレジットカード業界に行くためにすべきこと

クレジットカード業界の内定を獲得するためにはどのような対策をしなければならないのかについても紹介します。

以下の3つの項目はクレジットカード業界はもちろん、どのような業界でも内定を獲得するために重要な対策であるため、覚えておいて損はありません。

他の業界を併願している方はその業界の対策を行う際にも参考にしてください。

・業界・企業研究をする

・インターンシップに参加する

・OB/OG訪問をする

業界・企業研究をする

クレジットカード業界を志望する際にはまず業界と企業について深く研究することが重要です。

銀行系、信販系、小売系など様々な種類の企業が存在し、それぞれが異なる特徴や強みを持っています。

銀行系は信用力が高く、金融サービス全般と連携した事業展開が強みで、一方、信販系はクレジットカードを中心に多様な分割払いサービスを提供し、小売系は自社の小売店舗での利用を促進する特典を豊富に揃えています。

このような違いを把握することで、自分がどのような企業で働きたいのか、具体的なイメージを持つことが可能になります。

また、業界のトレンドにも注目する必要があります。

以下の記事では業界・企業研究の方法について詳しく紹介しているため、気になる方はぜひ参考にしてみてください。

インターンシップに参加する

クレジットカード業界で働くためには、インターンシップへの参加が非常に有効です。

インターンシップでは実際の業務を体験するだけでなく、社風や社員の働き方に直接触れられるからです。

営業部門のインターンシップでは加盟店への営業提案や新規顧客の開拓をどのように進めているのかを学ぶ機会があり、システム開発のインターンでは不正利用検知システムの開発プロセスや最新の技術がどのように業務に応用されているかを体験できます。

このような経験は単に知識を深めるだけでなく、自分がその業界や職種に向いているかを見極める上でも役立ちます。

また、インターンシップの経験を軸にしたエピソードを語ることで、ESのクオリティが高まることでしょう。

以下の記事ではインターンについて、非常に詳しく紹介しているため、興味がある方はぜひ参考にしてみてください。

OB/OG訪問をする

OB/OG訪問はクレジットカード業界を目指すうえで欠かせません。

業界で実際に働いている先輩から直接話を聞くことで、企業の実情や業務内容についてより具体的な理解を得ることができます。

「実際にどのようなプロジェクトに携わっているのか」や「キャリアパスはどのように設計されているのか」といった、公式の情報からは得られない詳細を教えてもらえるでしょう。

訪問の際には自分が知りたいことを事前に整理しておくことが重要です。

例えば「どのようなスキルが業務で求められるのか」や「働く上で特に魅力的に感じる点は何か」など、具体的な質問を用意しておくと、より深い情報を得ることができます。

また、OB/OG訪問で得た情報は志望動機や自己PRに活用できます。

訪問でのエピソードを盛り込むことで、他の就活生との差別化が図れるだけでなく、企業への理解と熱意をアピールすることができます。

以下の記事ではOB/OG訪問について紹介しているため、参加を検討している方はぜひ参考にしてみてください。

適職診断ツールを用いよう

ここまでクレジットカード業界について詳しく紹介してきましたが、自分が本当にクレジットカード業界に向いているのかについては、なかなか判断が難しいでしょう。

そこでおすすめなのは、適職診断ツールを用いて客観的に判断してもらうことです。

弊社が提供している適職診断ツールを利用すれば、LINEで52個の質問に答えるだけであなたに向いている職業・強みなどについて分析できます。

自己分析や他者分析も非常に重要ではあるのですが、ツールは人間の主観が入り込むことがないため、信頼性の高い分析結果を得られます。

このツールを用いて得た結果と、自己分析や他者分析の結果を照らし合わせて、信頼できる情報を元にすることで、さらに就活がスムーズに進むでしょう。

もちろん、完全無料で利用できるため、気になる方は以下のリンクから登録してみてください。

就活エージェントに相談しよう

「クレジットカード業界が自分に合っているのか不安」、「クレジットカード業界に行くには何をすべきなのかわからない」という悩みは多くの就活生が抱えます。

そんなときは、就活のプロに相談してみてはいかがですか?

どのような準備をすれば良いかの的確なアドバイスや、書類・一次選考免除の特別選考ルートへの案内も可能です。

気になった方は、ぜひ下のリンクからチェックしてみてください!

おわり

今回はクレジットカード業界の概要を紹介しました。

クレジットカード業界は多くの人の生活を支える、やりがいがある業界ですが、簡単に内定を得られるわけではありません。

本記事で紹介した、求められる人物像の特徴や今後の業界の動向などをしっかり把握した上で、入念な対策を行い、内定獲得を目指してください。